مؤشر الرفع المالي «مضاعف حقوق الملكية» … الدين والمصارف الخاصة والحرب.. ما وراء الأرباح والإيداعات خارج البلد

| علي نزار الآغا

تمثل الرافعة المالية أي نوع من النسب المالية التي تشير إلى مستوى الدين الذي تتحمله المنشأة مقابل عدة حسابات أخرى في ميزانيتها أو قائمة الدخل أو التدفقات النقدية، وتوفر مؤشراً إلى كيفية تمويل أصول الشركة وعملياتها التجارية باستخدام الدين أو حقوق الملكية.

هناك عدة نسب للرفع المالي يتعامل معها محللو الأسواق المالية والمستثمرون والمقرضون. ومن النسب استخداماً:

نسبة الدين إلى الأصول = إجمالي الدين/ إجمالي الأصول.

نسبة الدين إلى حقوق الملكية = إجمالي الدين/ إجمالي حقوق الملكية.

نسبة الأصول إلى حقوق الملكية = إجمالي الأصول/ إجمالي حقوق الملكية.

سوف نعتمد على النسبة الثالثة للرفع المالي، والتي تقيس إجمالي أصول الشركة بالنسبة إلى إجمالي حقوق المساهمين، والتي تسمى أيضاً مضاعف حقوق الملكية (Equity Multiplier).

ونظراً لأن الأصول تساوي المطلوبات وحقوق المساهمين، فإن نسبة الأصول إلى حقوق الملكية هي مقياس غير مباشر لالتزامات الشركة، ومن خلال تحليل هذه النسبة، يمكن معرفة إلى أي مدى يتم تمويل الأعمال بوساطة حقوق الملكية أو الدين.

لا توجد قيمة مثالية لنسبة الأصول إلى حقوق الملكية، لكنها تكتسب أهميتها في حال مقارنة الشركات المماثلة، وتشير النسبة المرتفعة إلى أن الشركة تحملت ديوناً كبيرة للاستمرار في أعمالها، إلا أنها قد تعني أيضاً أن العائد على رأس المال المقترض يتجاوز تكلفة رأس المال، ومع ذلك، في بعض المستويات الأعلى؛ يمكن أن تصل النسبة إلى مستويات لا يمكن تحمّلها، لأن الدين الإضافي يزيد من تكاليف الفائدة، والمركز المالي المتدهور يعرض الشركة للخطر.

أما فيما يخص المصارف، فمن الطبيعي أن تكون النسبة أعلى من بقية القطاعات، نظراً لأن عمل المصارف يقوم على الدين، لذا يتم اللجوء إلى مقارنة مضاعف حقوق الملكية بين المصارف، من جهة، وقيمة المضاعف للقطاع، وذلك كمعيار عام من جهة ثانية.

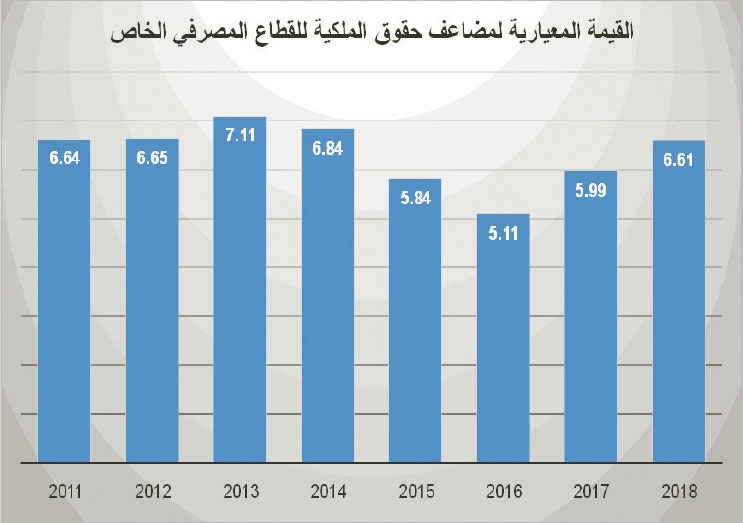

وعليه، تم احتساب نسبة المضاعف لجميع المصارف الخاصة العاملة في سورية من العام 2011 وحتى العام 2018، كما تم احتساب قيمته للقطاع كله، كقيمة معيارية في كل عام خلال الفترة المدروسة، وذلك من خلال قسمة القيمة الإجمالية لموجودات المصارف الخاصة كافة إلى إجمالي حقوق الملكية، ويتضمن الجدول رقم (1) قيم النسبة للمصارف الخاصة، إضافة لوسطي القطاع، حيث يوضحه الشكل البياني رقم (1).

الرسم البياني رقم (1)

يلاحظ من الجدول أن مضاعف حقوق الملكية للقطاع المصرفي الخاص شهد استقراراً نسبياً خلال الفترة بين 2011 و2014، إذ تباينت قيمه ضمن هامش 7%، إذ بلغت قيمته 6.64 في عام 2011، بداية الحرب الإرهابية على سورية، ما يعني أن كل 6.64 ليرة من إجمالي أصول القطاع المصرفي يتم تمويلها بليرة واحدة من إجمالي حقوق الملكية، والتي تتكون بشكل رئيس من رأسمال البنك، إضافة إلى بنود أخرى مثل الأرباح المحتجزة، والاحتياطيات القانونية والخاصة.. وغيرها، ما يعني أن حقوق الملكية تموّل 15% من الموجودات، و85% يتم تمويلها بالدين.

واستقرت قيمة المضاعف تقريباً في عام 2012، مسجلة 6.64، لترتفع في عام 2013 إلى أعلى مستوى خلال فترة المدروسة هنا (2011-2018)، مسجلةً مستوى 7.11، لتزداد نسبة التمويل من الدين إلى 86%، على حساب حقوق الملكية، وذلك نتيجة لنمو قيمة الموجودات في عام 2013 بنسبة أعلى، مقارنة بنسبة نمو حقوق المساهمين، إذ زادت قيمة الموجودات عام 2013 بنسبة قاربت 28.2%، عن عام 2012، مقارنة بنسبة 19.8% لحقوق المساهمين.

لتفسير ما حدث عام 2013 بناءً على قراءة قوائم المركز المالي الموحد للمصارف وفق الإفصاحات السنوية النهائية، فقد لوحظ انخفاض في التسهيلات الائتمانية بنسبة 17.4%، بعد توقف النشاط الائتماني، ما يقتضي انخفاضاً في الموجودات، إلا أن المصارف لجأت لتعويض ذلك عبر زيادة أرصدتها في المصارف الخارجية بصورة رئيسة، ما أدى إلى تغطية الانخفاض في التسهيلات، والمساهمة في تسجيل زيادة بقيمة الموجودات، إلى جانب زيادة النقد والأرصدة في مصرف سورية المركزي.

أما فيما يخص حقوق الملكية، فوسط استقرار رأس المال، زاد الاحتياطي العام لمخاطر التمويل، إذ برزت حينها مشكلة القروض المتعثرة، كما لوحظ تسجيل ارتفاع في الأرباح المدورة غير المحققة الناجمة عن تقييم مراكز القطع البنيوية، والتي سجلت ارتفاعاً مرافقاً لانخفاض سعر الصرف، إذ زاد صرف الدولار الأميركي مقابل الليرة، ما ساهم بتسجيل أرباح غير قابلة للتوزيع، لأنها غير محققة، لكنها تدخل ضمن حسابات الربح التشغيلي في قائمة الدخل.

بناء على ما سبق، يلاحظ أن ارتفاع نسبة الرفع المالي عام 2013، كانت نتيجة توجّه المصارف لتوظيف الودائع لديها عبر إيداعها في المصارف الخارجية لمدد زمنية من 3 أشهر وأقل، وخاصة في المصارف الأم، إذ زادت الإيداعات عام 2013 بنسبة 28.5%، عن عام 2012، لسبب رئيس مرتبط بارتفاع قيمة الإيداعات بالقطع الأجنبي بعد ارتفاع صرف الدولار أمام الليرة، وبالتالي زادت نسبة الاعتماد على الدين في تمويل الموجودات.

بعد عام 2013، انخفضت قيمة مضاعف حقوق الملكية إلى مستوى 6.84، لتنخفض نسبة الاعتماد على الدين في تمويل الموجودات إلى 85.4%، واستمر الانخفاض، ليسجل المضاعف قيمة 5.84 عام 2015، أي باعتماد على الدين بنسبة 82.9%، وسجل أقل قيمة خلال الفترة المدروسة عام 2016 عند مستوى 5.11 للمضاعف، بنسبة اعتماد الدين في تمويل الموجودات بلغت 80.4%.

ونتج ذلك بصورة رئيسة لنمو إجمالي حقوق الملكية للمصارف الخاصة بنسبة تفوق نمو الموجودات خلال عام 2016 مقارنة بعام 2015، بينما زادت حقوق المساهمين بنسبة 60%، مدفوعة بازدياد الأرباح المدورة غير المحققة نظراً لانخفاض سعر الصرف خلال عام 2016، فقد زادت الموجودات بنسبة 40.5%، نظراً لتراجع زخم الإيداع في المصارف الخارجية، فانخفضت نسبة الاعتماد على الودائع لتمويل التوظيفات في المصارف الخارجية، وبالتالي انخفض الرفع المالي للقطاع المصرفي.

أما بعد عام 2016، فبدأ الرفع المالي يستعيد مستوياته ما قبل 2013، بالترافق مع استقرار نسبي في أسعار الصرف، وبالتالي انخفاض كبير في الأرباح غير المحققة، ليسجل مضاعف حقوق الملكية قيمة 5.99 عام 2017، أي بنسبة اعتماد على الدين بلغت 83.3%، وارتفعت إلى 6.61 عام 2018، بنسبة اعتماد على الدين 94.9%، إذ نمت الموجودات بنسبة أعلى من حقوق المساهمين عام 2018، وسط عودة تحرك النشاط الائتماني، فنمت التسهيلات بنسبة 62.3%، مقابل نمو الودائع بنسبة 24.3%، وبالتالي تمّ التوجه لزيادة توظيف الإيداعات لتمويل التسهيلات الائتمانية، بشكل رئيس، وبالتالي ارتفاع نسبة الرفع المالي.

ترتيب المصارف بحسب الرفع المالي

تباينت درجة الرفع المالي في المصارف الخاصة بشكل كبير خلال عام 2018، إذ تراوحت قيمة مضاعف حقوق الملكية بين 1.42 و13.3، في 13 مصرفاً خاصاً، بينما سجل قيمة عالية جداً لدى بنك سورية الخليج عند 83.68.

ويوضح الجدول رقم (2) قيم مضاعف حقوق الملكية في المصارف عام 2018، بموجب البيانات المالية السنوية النهائية 2018، مرتبة من الأكبر، إضافة إلى نسب اعتماد المصارف على الدين في تمويل الموجودات، ونسبة حقوق الملكية إلى الموجودات.

يلاحظ من الجدول «2» أن أقل مصرف اعتماداً على الدين في تمويل موجوداته هو بنك قطر الوطني- سورية، بنسبة 29.77%، بينما تموّل حقوق المساهمين 70.23% من الموجودات، ما يعني أن الرفع المالي منخفض جداً، وإن كان يجعل المصرف أقل عرضة للمخاطر المرتبطة بالدين، لكنه يعني أيضاً انخفاض مستوى التشغيل، وبمراجعة قائمة المركزي المالي للبنك، تبين أن حقوق الملكية تقوم بشكل أساس على الأرباح المدورة غير المحققة (المتراكمة)، والناجمة عن تقييم مركز القطع البنيوي بشكل رئيس، والتي قاربت 58.2 مليار ليرة سورية، وهي تشكل قرابة 81.2% من حقوق الملكية، بينما رأسمال المصرف 15 مليار ليرة، بينما ودائع العملاء بلغت 23.2 مليار ليرة، والتسهيلات الصافية 6.45 مليارات ليرة فقط، علماً بأن موجوداته تتجاوز 102 مليار ليرة.

لذا، يعتمد المصرف في عمله بشكل رئيس على الإيداع في المصارف الخارجية، بمبلغ نحو 44.145 مليار ليرة، وهو رقم يتجاوز مجموع رأسمال البنك وودائع العملاء لديه، ما يقتضي عليه إعادة توجيه سياسته للتوسع في منح التسهيلات الائتمانية لدعم الإنتاج والمساهمة في النمو الاقتصادي.

وفيما يخص بنك سورية والخليج، يلاحظ ضعف في مركزه المالي، نظراً لأن حقوق المساهمين لديه لا تمول سوى 1.2% من الموجودات، على حين، يعتمد بنسبة 98.8% على الدين، وهذا يعرض البنك للمخاطر المرتبط بالديون.

أما عن أسباب ذلك، فيلاحظ من قائمة المركز المالي للعام 2018 انخفاض ملحوظ في قيمة حقوق الملكية، نظراً لأن رأسمال البنك المدفوع لا يشكل سوى 38.55 فقط من رأسماله المكتتب به والبالغ 10 مليارات ليرة، مقابل تسجيل البنك خسائر متراكمة محققة بنحو 11.24 مليار ليرة، ساهم كل ذلك بإضعاف هيكل رأسمال المصرف، وبالتالي اعتماده على الديون لتمويل أنشطته، ورغم ذلك، هناك ودائع مهمة في المصرف، إذ تجاوزت قيمتها 35.66 مليار ليرة، على حين منح تسهيلات بقيمة 6.65 مليارات ليرة تقريباً، علماً بأن موجوداته تتجاوز 47.54 مليار ليرة، ولديه 22.45 مليار ليرة أرصدة في المصارف، منها 7 مليارات في مصارف خارجية، وبالتالي فإن المصرف يوظف أمواله على شكل أرصدة في مصارف أخرى، إضافة إلى منح تسهيلات ائتمانية، وسط ضعف في رأسماله، ما يقتضي زيادته والحدّ من الخسائر، وإدارة حصيفة للمخاطر.

إلى ذلك، تراوحت نسب اعتماد المصارف على الديون في تمويل أنشطتها بين 71.27% في بنك بيبلوس، و92.48% في بنك سورية الدولي الإسلامي، وبينهما؛ 91.94% في بنك البركة، و90.01% في بنك بيمو السعودي الفرنسي، و88.57% في المصرف الدولي للتجارة والتمويل، و86.3% في سورية والمهجر، و84.14% في بنك الشام، و82.09% في فرنسبنك، و81.22% في بنك الشرق، و80.71% في البنك العربي، و78.84% في بنك عودة، و78.08% في بنك الأردن.

وفي النهاية، فإن قيم مضاعف حقوق الملكية في المصارف القريبة من القيمة المعيارية المتمثلة بقيمته لكل القطاع (6.61)؛ تعدّ قيماً طبيعية، وكلما ابتعدت عنها ارتفاعاً، أو انخفاضاً، تزداد المخاطر، سواء بزيادة الاعتماد على الدين، أم انخفاضه المترافق لضعف التوظيف.

هذا ومتوقع تحسن الواقع خلال العام الحالي «2019» مع تحسن مستويات التشغيل ومنح التسهيلات.

مقارنات خارجية

يفيد استعراض قيم مضاعف حقوق الملكية في بعض دول العالم، على خلاف مستوى تطور قطاعها المصرفي، ومساهمته في إجمالي الناتج المحلي؛ في خلق تصور عن واقع القطاع المصرفي السوري الخاص، وفقاً لمؤشر الرفع المالي.

بحسب إحصاءات الحسابات القومية لمنظمة التعاون الاقتصادي والتنمية للعام 2017، بلغت قيمة مضاعف حقوق الملكية كمؤشر للرفع المالي 1.9 كوسطي للقطاع المصرفي في كندا، وهي القيمة الأقل، تشير إلى أن كل 1.9 دولار من إجمالي موجودات القطاع يتم تمويلها بدولار من حقوق الملكية، ما يعني أن المصارف الكندية لا تعتمد على الدين إلا بنسبة 47.4%، على حين بلغت أعلى قيمة في المملكة المتحدة، إذ سجلت 35.3، وهي نسبة عالية جداً، تشير إلى أن المصارف في المملكة المتحدة تعتمد على الدين بنسبة 97.2% لتمويل أنشطتها، وهي نسبة تضمر مستويات عالية من المخاطر المرتبطة بالديون.

وبين هاتين القيمتين، نذكر أن الولايات المتحدة الأميركية سجل مضاعف حقوق الملكية لوسطي المصارف فيها 5.6، والاعتماد على الديون بنسبة 82.14%، وفي النمسا بلغت قيمة المضاعف 6.8، بنسبة اعتماد على الديون 85.3%، وفي إستونيا بلغ قيمة المضاعف 7.7، باعتماد 87% على الديون.

وبلغت قيمة المضاعف في المصارف التركية 9.3، بالاعتماد على الديون بنسبة 89.24%، على حين سجل المضاعف في فرنسا قيمة 15، أي بنسبة اعتماد على الديون بلغت 93.33%، وفي اليونان، سجل المضاعف قيمة 17.7، بنسبة اعتماد على الديون بلغت 94.35%، بينما سجل المضاعف في ألمانيا قيمة 23.8، بنسبة اعتماد على الديون قاربت 95.8%، وفي اليابان سجل المضاعف 24.7، بنسبة اعتماد على الديون قاربت 96%.

وعليه، نجد أنه لا توجد نسبة مثالية للرفع المالي مقاساً بمضاعف حقوق الملكية، فلكل قطاع مصرفي خصوصيته في التعامل مع المخاطر المالية الناجمة عن الديون، وفي النهاية، لا النسبة الضعيفة مفيدة، لكونها تؤشر إلى خمول النشاط الائتماني، ولا النسبة المرتفعة مفيدة، لكونها تجعل النشاط الائتماني محفوفاً بالمخاطر، ونلاحظ أن وسطي النسبة في سورية خلال الحرب، لم يشهد تقلبات حادة، بل بقي ضمن نطاق مقبول، وخاصة بالنظر إلى القيم في بعض دول العالم السالفة الذكر، وتبقى التباينات ضمن القطاع المصرفي الخاص، بين مصرف وآخر؛ بحاجة إلى مراقبة وضبط، وصولاً إلى تكاملية في الأداء العام للقطاع المصرفي ليعزّز من مساهمته في النمو الاقتصادي وتمويل إعادة الإعمار.

الفريق الاستشاري

سليمان بري (خبير مصرفي- مدير مالي).

حامد سيف الدين (خبير في التحليل المالي- مستشار).