للمرة الأولى منذ اندلاع الحرب على سورية … نمو تسليفات المصارف الخاصة يفوق نمو الإيداعات بنحو الضعف

متى وكيف ينعكس على الاقتصاد والمستوى المعيشي للمواطنين؟

| عامر إلياس شهدا – علي نزار الآغا

تكشف بيانات مصرف سورية المركزي حول المصارف الخاصة العاملة في سورية نمواً ملحوظاً للتسهيلات الائتمانية في عام 2018، أعلى من نمو الودائع.

وبحسب البيانات النهائية للمصارف الخاصة للعام 2018، فقد زاد إجمالي التسهيلات الائتمانية بنسبة 42.14 بالمئة، على أساس سنوي، إذ سجلت 593.8 مليار ليرة نهاية 2018، بينما أنهت عام 2017 عند مستوى 417.77 مليار ليرة.

في المقابل، زادت إيداعات الزبائن عام 2018 بنسبة 24.26 بالمئة، على أساس سنوي، إذ سجلت نحو 1075 مليار ليرة نهاية 2018، مقارنة بنحو 865.2 مليار ليرة نهاية 2017.

ما يعني أن التسهيلات الائتمانية، كنسبة مئوية، نمت ضعف نسبة نمو الإيداعات تقريباً، خلال عام 2018، وهذا مؤشر مهمّ، في شكله العام، لكونه يشير إلى عودة النشاط الائتماني إلى الاقتصاد تدريجياً، وبالتالي المساهمة في تمويل الإنتاج، والاستيراد.. وغيره، بعد تعطل الائتمان لنحو 7 سنوات خلال الحرب، وهذا ما أشار إليه حاكم مصرف سورية المركزي عدة مرات مؤخراً.

وزادت نسبة التسهيلات إلى الودائع في عام 2018، إذ بلغت 55.23 بالمئة، مقارنة بنسبة 48.29 بالمئة عام 2017، وهو مؤشر مهم إلى ارتفاع نسبة التوظيفات في القروض في القطاع المصرفي الخاص، وبالتالي الاتجاه نحو سياسة ائتمانية توسعية.

تشكل معدلات النمو السابقة دليلاً على تحسن وتعافي القطاع المصرفي الخاص، لكن من منظور اقتصادي كلي، فإن استمرار هذا التحسن، وانعكاسها على الناتج الإجمالي المحلي هو الأكثر أهمية، لكن التحدي أمام تحقيق هذا الهدف هو تواضع مساهمة التسهيلات في تمويل القطاعات التي تسهم في رفع نسبة النمو الاقتصادي في سورية، والتي غالباً ما يتولاها معدل التضخم، حالياً، فنكون أمام نمو غير حقيقي بمقياس الناتج المحلي الإجمالي بالأسعار الجارية، وهذا له أثر سلبي على الاقتصاد الكبير.

وتشير أكثر التقديرات تفاؤلاً إلى مساهمة التسهيلات بأقل من 2.5% من الناتج المحلي الإجمالي قبيل الحرب الإرهابية على سورية، طبعاً زاد الأمر سوءاً خلال الحرب نظراً لتعطل الائتمان والإجراءات القسرية الأحادية الجانب، إذ لا تتعدى النسبة 1.5 بالمئة عام 2018 تقديرياً، لذا فالمسألة هي تحدي الوقت واستمرار التعافي.

تساؤلات مشروعة

أي نتائج تصل إليها المؤسسات النقدية يجب أن تخضع لتحليل اقتصادي على المستوى الجزئي، أي تحليل هيكل التكاليف للمؤسسة، وأيضاً مؤثرات الطلب على سلعة معينة على اعتبار أن التحليل الاقتصادي الجزئي يعتبر حجر الأساس الذي تبنى عليه الدراسات الاقتصادية بأكملها، يلي ذلك مدى تأثير أعمال المصارف في السلوك الاقتصادي الكلي، أي التأثير في الظواهر الاقتصادية العامة مثل البطالة والتضخم ومستوى الأسعار وأسعار الفائدة.. وغيرها.

إلى ذلك نسأل: هل السياسات التي تتبعها المصارف اليوم بعد الإعلان عن سياسة توسعية وفتح أبواب الإقراض أعطت أو ستعطى نتائج تساعد في انتشال الاقتصاد مما يعانيه من ركود تضخمي؟ أو أنها فعلاً مساعدة في عملية النهوض الاجتماعي ومدّه بالقوة التي تساعد القرارات الحكومية على دفع العجلة الاقتصادية نحو الأمام؟

إن القيام بمراجعة مؤشرات المصارف نجدها تشير إلى تحقيق أرباح ونمو بأعمالها، وهذا أمر مهم، إلا أن هذه النتائج إذا لم تنعكس على الوضع الاقتصادي العام، فهي لا تتعدى كونها استخدام أدوات هادفة للربح فقط، من دون المساهمة في تعزيز النمو الاقتصادي الحقيقي بأبعاده التنموية الاقتصادية والاجتماعية، فرغم الإعلان عن سياسة توسعية وفتح أبواب الإقراض، إلا أن هذا القرار لم يتبعه نظم لتوضيح توجهات التوظيف لكتلة الأموال الجاهزة للإقراض، وبالأخص أن الحكومة رسمت أهدافاً اقتصادية بحاجة إلى تمويل، وهذه الأهداف من شأنها تحريك العجلة الاقتصادية والنهوض بالوضع الاقتصادي والاجتماعي.

إن الحالة الاقتصادية التي تمرّ بها سورية، والفوضى الواضحة في توجهات الكتلة النقدية وظهور الانتقادات، إن كان لجهة السياسة النقدية، والقرارات الحكومية الخاصة بدفع العجلة الاقتصادية، أو لجهة أعمال المصارف، تعود لعدم وجود إجراءات مسبقة تخلق مؤشرات اقتصادية، توضح إلى أين يتوجه الاقتصاد السوري، وتوضح الهدف من هذا التوجه، وبالتالي يمكن لهذه الإجراءات توضيح توظيفات الكتلة النقدية إن كان في المجالات الإنمائية أو الاستهلاكية.

لذا، نرى من الضروري عند الإفصاح السنوي أو الربعي عن النتائج المالية أن يتم إعلان الخطة الائتمانية لكل مصرف، وتوضيح القطاعات المستهدفة ومدى تناغمها مع إستراتيجية الحكومة، ورؤيتها بالنسبة للنمو الاقتصادي المحلي، على أن ترفق الخطة بقائمة تتضمن حجم الكتلة النقدية المخصصة للقروض الاستهلاكية للأفراد، وحجم الكتلة النقدية المخصصة لقروض المؤسسات والشركات.

تساعد تلك القوائم في معرفة حجم التوظيفات في الاقتصاد وحجم الحاجة للودائع للمصارف، ما يساعد في ضبط تكاليف كل من القروض والودائع، وبالتالي تساعد على أحكام الرقابة لهذه الأعمال.

نظرة سريعة

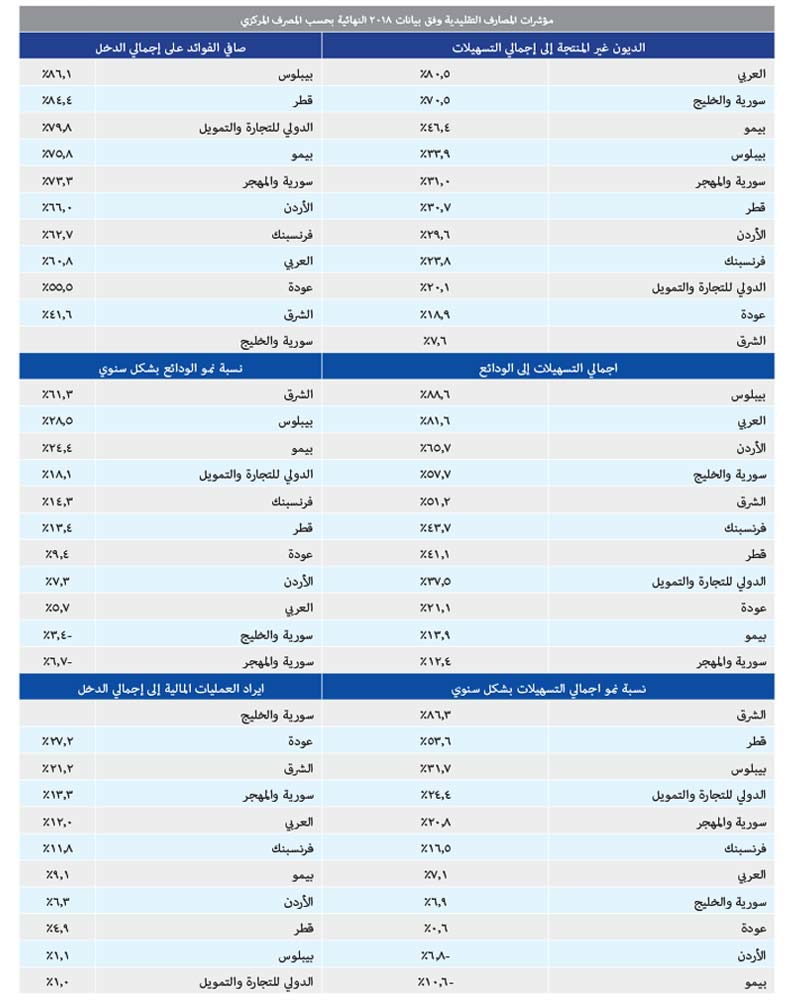

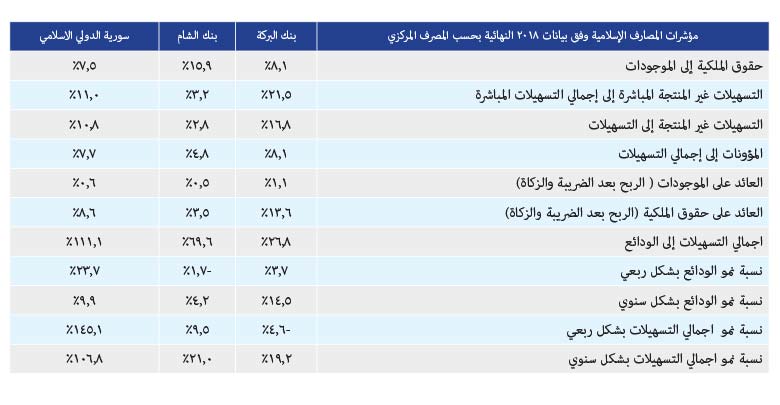

إن نظرة سريعة على نتائج البيانات المالية للمصارف في سورية، تبين أن هناك إشارات استفهام حول إدارة الكتلة النقدية وتوجهاتها، تنعكس آثارها في الاقتصاد الوطني، فالتفاوت بالنسب والمؤشرات المالية الرئيسة بين المصارف، حسب بيانات مصرف سورية المركزي، والتي ينشرها على موقعه الإلكتروني الرسمي، يطرح تساؤلات كثيرة حولها، تتعلق بالأرباح وتكلفة السيولة وتكلفة الإقراض، وعليه نسأل عن توجهات الكتلة النقدية في المصارف، وهذا واضح في جداول نسب نمو إجمالي التسهيلات وصافي الفوائد على إجمالي الدخل وإيرادات العمليات المالية لإجمالي الدخل، ونمو الودائع بشكل سنوي وإجمالي التسهيلات إلى الودائع لعام 2018 والمرفقة بالتفصيل، وبالترتيب بين المصارف.

إن الإعلان الأخير والتعبير عن رضى المركزي على أعمال المصارف ونتائجها من خلال الإشارة إلى ارتفاع نسبة نمو القروض إلى الودائع لأول مرة في سورية، هو أمر غاية في الأهمية، بعد سنوات من الحرب والإجراءات القسرية الأحادية الجانب الجائرة التي استهدف القطاع المصرفي بشكل رئيس، إلى جانب التجارة الخارجية وبقية الأنشطة الاقتصادية، إلا أنه بحاجة للعمل عليه بشكل كبير، من الزاويتين؛ النقدية والاقتصادية، لضمان أن يحقق نمو الودائع نمواً أكبر في الائتمان، وبشكل متزايد خلال السنوات القادمة، حيث ينعكس بشكل ملموس في النمو الاقتصادي.

المعروف أن نمو الودائع في المصارف يرفع من قدرتها على منح الائتمان، وأن رفع سعر الفائدة على الودائع لتوفير السيولة يجب أن يسبقه خطة ائتمانية، وذلك لاستخدام هذه الودائع في تحفيز حركة الائتمان للقطاعات الملحوظة بالخطة الائتمانية، التي تلبي حاجة الاقتصاد الوطني، مع أهمية لحظ تكلفة السيولة وتكلفة الأقراض.

بمراجعة جدول إجمالي التسهيلات إلى الودائع ونسبة نمو الودائع وصافي الفوائد على إجمالي الداخل، نلاحظ أن هناك مصارف قلصت من ودائعها حتى أصبحت سالبة وهناك مصارف رفعت من تكاليف الحصول على الودائع، فتفاوتت عوائد الفوائد على إجمالي الداخل، وهذا الأمر له مؤشراته.

في واقع الحال، القروض التي يتم منحها حالياً ساهمت في توفير المال، ولكن ليس لدعم القدرة الشرائية، بشكل ملموس، وخاصة أنه للمرة الأولى خلال الحرب على سورية تتم ملاحظة نشاط في الإقراض، ولكن، الأفضل أن تراعي المصارف الإعلان عن منح قروض استراتيجية لتمويل المؤسسات والشركات، والمنشآت الصناعية، وتعطيها الأولوية على قروض التجزئة التي تتسع حالياً.

بشفافية، يمكن القول: إن السياسات الائتمانية التي تتبعها المصارف حالياً تتمحور في القروض الاستهلاكية، والتي تشكل أداة للحصول على الأرباح، وهذا مهم لضمان استمرار عمل القطاع المصرفي، لكن، يجب ألا يكون على حساب التنمية، وعموم ذوي الدخل المحدود، إذ يعاني هؤلاء عدة مشاكل، تتصل بجمود الأجور وتدنيها، إذ ترحل فوائض قيم الأجور نحو رجال الأعمال وذوي النفوذ التي ترفع من ثروتهم، وغلاء الأسعار والاحتكار واستنزاف القوة الشرائية لأصحاب الدخل المحدود واستنزاف جيوب الفقراء.

تخلق تلك الأمور مؤشرات توضح أن الأموال لا يتم استثمارها بالشكل المطلوب، ليعاد ضخها ثانية في الاقتصاد المحلي، وبالتالي فإن سياسة التوسع في الإقراض الاستهلاكي كما هو ملاحظ مؤخراً (قروض شراء الهواتف الشخصية ولوازم المنزل البسيطة… وغيرها) على حساب قروض التشغيل والإنتاج؛ ذات أثر سلبي من وجهة نظر الاقتصاد الكلي.

سياسة منضبطة

يحتاج الوضع الاقتصادي السوري إلى سياسة تسليفية منضبطة، تحدد مشاريع الخطة الائتمانية، وتوضح تأثيرها في نمو التسهيلات، وبالتالي لا بد من الإشارة إلى أن ارتفاع مؤشرات نمو التسهيلات إلى الودائع لا يدعو للارتياح، في حال ارتكز بشكل رئيس على قروض التجزئة، إذ إن المعروف في عالم المصارف أن زيادة التسهيلات الائتمانية يجب أن تقوم بصورة رئيسة على تمويل المشاريع الضخمة ومنها البنى التحتية، وتمويل مشاريع التطوير العقاري وقطاع الصناعة والزراعة والمواصلات، إلى جانب نمو الودائع ومصادر التمويل الأخرى، إذ إن ارتفاع نسبة الودائع تشير إلى متانة الوضع المالي للقطاع المصرفي، وقوة المركز المالي للبنك.

السؤال الأخير: أين نحن من ذلك؟ وما خطة المصرف المركزي لتعزيز نمو الائتمان في سورية والتوسع في الإقراض الذي يستهدف الإنتاج؟ وما مؤشرات السياسة التسليفية التي توضح آليات دعم دفع العجلة الاقتصادية، وتحقيق نمو في الناتج المحلي الإجمالي الحقيقي يشعر به المواطنون كافة؟ هذا ما نضعه في عهدة القائمين على السياسة النقدية بشكل خاص، والحكومة بشكل عامـ آملين أن نشهد أرقاماً أكثر أهمية لنمو التسليفات، مع تحسن تدريحي في مساهمة القطاع المصرفي بزيادة النمو الاقتصادي وتحسين المستوى المعيشي للمواطنين.

مؤشرات المصارف التقليدية وفق بيانات 2018 النهائية بحسب المصرف المركزي